Tabela do INSS 2018

Foi publicada no Diário Oficial da União de hoje, dia 17.01.2018, a Portaria do Ministério da Fazenda nº 15, de 16 de janeiro de 2018, dispondo sobre o reajuste dos benefícios pagos pelo Instituto Nacional do Seguro Social (INSS) e dos demais valores constantes do Regulamento da Previdência Social (RPS).

Dentre esses novos valores, estão o do novo piso e o do novo teto previdenciário, que são de R$ 954,00 (novecentos e cinquenta e quatro reais) e R$ 5.645,80 (cinco mil, seiscentos e quarenta e cinco e oitenta centavos), respectivamente, bem como o índice de reajuste de 2,07% (dois inteiros e sete décimos por cento), para os benefícios com valor acima do piso.

Também, foi estabelecida a nova tabela de salários-de-contribuição previdenciária dos segurados empregado, doméstico e trabalhador avulso e os novos valores do salário-família.

A nova tabela ficou assim definida:

SALÁRIO DE CONTRIBUIÇÃO (R$) – ALÍQUOTA PARA FINS DE RECOLHIMENTO AO INSS

Até 1.693,72 – 8%

De 1.693,73 até 2.822,90 – 9%

De 2.822,91 até 5.645,80 – 11 %

A tabela deve ser aplicada aos salários da competência janeiro, sendo que os valores deverão ser recolhidos apenas em fevereiro. Os recolhimentos a serem efetuados em janeiro, relativos aos salários de dezembro, ainda seguem a tabela anterior.

Os valores da cota do salário-família por filho ou equiparado de qualquer condição, até quatorze anos de idade ou inválido de qualquer idade, a partir de 1º de janeiro de 2018, são de:

a) R$ 45,00 (quarenta e cinco reais) para o segurado com remuneração mensal não superior a R$ 877,67 (oitocentos e setenta e sete reais e sessenta e sete centavos);

b) R$ 31,71 (trinta e um reais e setenta e um centavos) para o segurado com remuneração mensal superior a R$ 877,67 (oitocentos e setenta e sete reais e sessenta e sete centavos) e igual ou inferior a R$ 1.319,18 (um mil, trezentos e dezenove reais e dezoito centavos).

Fonte: NetCPA

Atenção – IRPF 2018 – Obrigatoriedade do CPF para dependentes com mais de 8 anos

Estarão obrigadas a inscrever-se no Cadastro de Pessoa Física (CPF) as pessoas que constem como dependentes para fins do Imposto sobre a Renda da Pessoa Física, no exercício de 2018, ano-calendário de 2017, sendo dispensadas as pessoas físicas com menos de 8 (oito) anos de idade.

Fonte: NetCPA

MEI – Microempreendedor Individual – Cancelamento da inscrição por inadimplência

Por meio da Resolução CGSIM n° 39/2017, os procedimentos de cancelamento de inscrição de Microempreendedor Individual (MEI) inadimplente ocorrerá quando:

– omisso na entrega da Declaração Anual Simplificada para o Microempreendedor Individual (DASN-SIMEI) nos dois últimos exercícios; e,

– inadimplente quanto a todos os recolhimentos mensais, por meio de Documento de Arrecadação Simplificada, devidos desde o primeiro mês de constituição/abertura.

O cancelamento da inscrição do MEI terá como efeitos a baixa da inscrição do no Cadastro Nacional de Pessoas Jurídicas (CNPJ) e nas administrações tributárias estadual e municipal, bem como o cancelamento das licenças e dos alvarás concedidos.

Ressalte-se que antes da efetivação do cancelamento definitivo o CNPJ será suspenso pelo período de 30 dias permitindo ao contribuinte a regulação das pendências.

Transcorrido o prazo de suspensão o MEI que ainda preencha os critérios para suspensão terá a sua inscrição definitivamente cancelada.

O cancelamento será efetivado entre 1º de julho e 31 de dezembro de 2017.

Serão publicadas no Portal do Empreendedor a relação daqueles que tiverem suas inscrições canceladas ou suspensas.

Fonte: Checkpoint

Quando uma empresa contratante de serviços executados por intermédio do MEI tem a obrigatoriedade do recolhimento da contribuição previdenciária patronal ?

De acordo com a redação do § 1º, do art. 18-B, da LC nº 123/2006, a empresa contratante de serviços executados por intermédio do MEI mantém, em relação a esta contratação, a obrigatoriedade do recolhimento da contribuição previdenciária patronal de 20%, bem como do cumprimento das obrigações acessórias relativas a essa contratação, exclusivamente em relação aos serviços de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos.

Portanto, haverá o encargo patronal de 20% na contratação de MEI apenas para a prestação dos serviços acima aludidos, além do cumprimento das obrigações acessórias relativas a esta contratação, como inclusão do trabalhador em folha de pagamento e em GFIP da empresa contratante.

Se não for um destes seis serviços, não haverá recolhimento do encargo patronal de 20%, nem tampouco a inclusão do trabalhador na GFIP da empresa. Ademais, em nenhum serviço prestado pelo MEI haverá o desconto da contribuição previdenciária de 11%.

Fonte NetCPA.

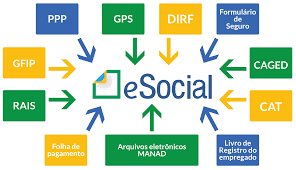

eSocial libera ambiente de testes para todas as empresas do país

Na prática, o eSocial será a nova forma de prestação de informações feita pelo empregador que entrará em vigor no Brasil e integrará a rotina de mais de 8 milhões de empresas e 40 milhões de trabalhadores. O eSocial é um projeto conjunto do governo federal que integra Ministério do Trabalho, Caixa Econômica, Secretaria de Previdência, INSS e Receita Federal.

A iniciativa permitirá que todas as empresas brasileiras possam realizar o cumprimento de suas obrigações fiscais, trabalhistas e previdenciárias de forma unificada, o que reduzirá custos, processos e o tempo gastos hoje pelas empresas nessas ações. A expectativa do governo com a medida é melhorar o ambiente de negócios no país.

De acordo com o Comitê Gestor do eSocial, a implantação deste período de testes tem como foco a adaptação das empresas ao sistema e o aperfeiçoamento da plataforma por parte do governo federal. Para o Comitê, este é o momento para que as empresas possam aperfeiçoar seus cadastros e validar seus sistemas antes do início da obrigatoriedade oficial do uso do eSocial em 2018.

Vantagens

O Comitê Gestor do eSocial enfatiza ainda que o projeto é resultado de um esforço conjunto do poder público que institui, na prática, uma forma mais simples, barata e eficiente para que as empresas possam cumprir suas obrigações com o poder público e com seus próprios funcionários. Quando totalmente implementado, o eSocial representará a substituição de 15 prestações de informações ao governo – como GFIP, RAIS, CAGED e DIRF – por apenas uma.

Também é importante esclarecer que o eSocial não introduzirá nenhuma nova obrigação ao setor empresarial. As informações que serão encaminhadas ao programa já precisam ser registradas hoje pelas empresas em diferentes datas e meios, alguns deles ainda em papel.

Nesse sentido, o Comitê Gestor do eSocial destaca o caráter abrangente e pioneiro da iniciativa que, além dos avanços que traz ao setor empresarial – por meio da redução de burocracia e do ganho de produtividade – beneficiará diretamente a classe trabalhadora, uma vez que será capaz de assegurar de forma muito mais efetiva o acesso aos direitos trabalhistas e previdenciários.

Além disso, o Comitê lembra que o eSocial significa ainda um ganho importante ao poder público, já que facilitará o processo de fiscalização das obrigações fiscais, trabalhistas e previdenciárias, por meio do cruzamento e da verificação de dados por parte do governo federal.

Micros e pequenas empresas e MEI

Os mais mais de 4,8 milhões de micro e pequenos empresários e 7,2 milhões de Microempreendedores Individuais (MEIs) do país também poderão integrar o eSocial a partir de julho de 2018, desde que possuam empregados. Com foco neste público, está sendo desenvolvida uma plataforma simplificada para facilitar o cumprimento das obrigações fiscais, trabalhistas e previdenciárias por parte deste grupo, a exemplo do que já acontece com o eSocial Doméstico.

Orientação

Para apoiar os profissionais das empresas que terão seu acesso liberado ao ambiente de testes a partir de 1º de agosto, já está disponível no portal do eSocial o Manual para desenvolvedores, com as diretrizes de uso do ambiente restrito.

Dessa forma, dúvidas, dificuldades e eventuais sugestões deverão ser encaminhadas para o Canal de Comunicação criado para promover o contato entre o setor empresarial e a equipe de suporte do eSocial. O canal está disponível no portal do eSocial, em Contato/Produção Restrita.

O ambiente de testes ficará disponível de forma contínua, inclusive após o início da obrigatoriedade do sistema. O objetivo é promover o aperfeiçoamento constante das empresas, a exemplo do que já acontece, por exemplo, com a iniciativa da Nota Fiscal Eletrônica.

Fonte: Receita Federal do Brasil